« Une taxe ? Encore un obscur impôt pour renflouer les caisses de l’État ? Mouais à d’autre… »

Non, aujourd’hui, j’aimerais parler d’un outil au service de l’écologie qui gagne progressivement du terrain en Europe et qui pourrait réellement changer la donne !

La taxe carbone est un outil de gouvernance économique visant à intégrer les conséquences environnementales de nos activités industrielles. Son principe est assez simple en apparence : établir un prix pour chaque tonne de carbone émise, avec obligation pour l’émetteur de verser cette somme à l’État, ce qui se répercute ensuite sur le prix des produits et services commercialisés.

Dans une société où nous prenons désormais conscience que l’inaction face au changement climatique coûte bien plus cher que les investissements dans la transition écologique [1], l’introduction d’une telle taxe permet de réduire l’utilisation de produits ayant des conséquences néfastes pour l’environnement.

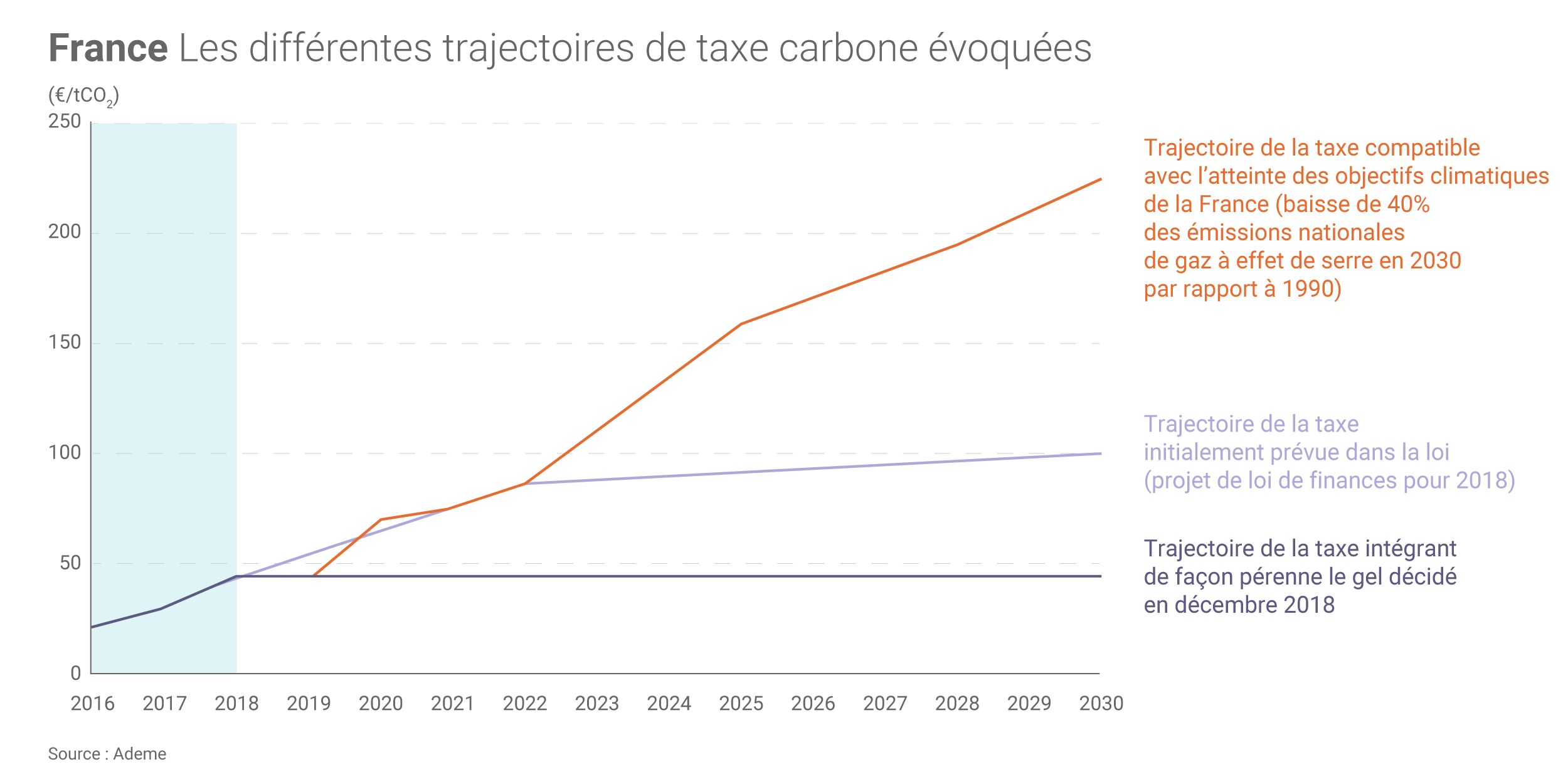

Cette taxe existe déjà dans la plupart des pays. C’est ce qu’on appelle une taxe pigouvienne, un mécanisme similaire à celui utilisé actuellement avec la cigarette, par exemple. L’efficacité de cet outil est largement soutenue, notamment par le Groupe 3 du GIEC, comme en témoigne leur dernier rapport [2], qui souligne son rôle crucial dans la réduction de nos émissions. Plusieurs organismes tels que l’ADEME [3] proposent des trajectoires de prix du carbone.

« Eh, mais attends, ça me dit quelque chose cette histoire de taxe… Ah oui les gilets jaunes, c’était pour ça ! Ouais ben franchement non merci… »

En effet, la taxe carbone est une taxe dégressive, elle affecte proportionnellement plus lourdement les ménages à faibles revenus que les plus aisés. Cette réalité a été l’une des causes de l’injustice sociale qui a alimenté la crise des gilets jaunes lorsque la France a tenté d’augmenter la taxe carbone. Mais pas de panique, il existe des solutions pour rendre cette taxe équitable.

Aujourd’hui, la tarification carbone est intégrée au budget général de l’État. Cela peut susciter des interrogations quant à l’affectation des recettes et faire passer l’écologie pour prétexte de l’État afin de s’enrichir.

La question de la justice sociale est étroitement liée à cet aspect de la taxe. La principale mesure pour aborder cet enjeu majeur est la redistribution des recettes.

Les deux stratégies les plus populaires sont les suivantes :

- L’allocation ciblée

- Le revenu climatique universel

L’allocation ciblée consiste à cibler spécifiquement les personnes bénéficiaires.

Bien qu’elle soit efficace, sa mise en place est complexe en raison du problème du non-recours [4] : certaines personnes éligibles pourraient ne pas effectuer les démarches nécessaires, maintenant ainsi les inégalités.

Cet aspect rend la deuxième mesure plus populaire.

Le revenu climatique universel consiste à redistribuer les recettes de la taxe équitablement entre chaque citoyen.

Contrairement à ce que l’on pourrait penser, cette mesure n’atténue pas l’incitation positive de la taxe carbone. Elle favorise la consommation écoresponsable tout en compensant les pertes subies par les ménages les moins aisés, contribuant ainsi à réduire les inégalités tout en encourageant la transition écologique.

Les termes « quota carbone » et « taxe carbone » sont souvent mentionnés de paire. Pourquoi ces deux approches de gouvernance ? En réalité, elles sont complémentaires et représentent deux aspects d’une même idée.

La taxe carbone implique que l’État fixe un prix pour les émissions de carbone, qu’il peut ajuster en fonction de la conjoncture économique. Elle s’applique à tous les acteurs économiques.

Pour les quotas carbone (ETS), les entreprises reçoivent un droit d’émettre une certaine quantité de carbone. Si une entreprise dépasse ses quotas, elle doit en acheter des supplémentaires sur le marché, à un prix fixé par l’Europe.

En fait, la taxe carbone et les ETS ne s’appliquent pas aux mêmes secteurs. Les quotas carbone sont destinés aux sites industriels (tels que les raffineries, les centrales, etc) qui ont une puissance supérieure à 20 MW. Les secteurs du transport, de l’agriculture et du bâtiment sont exclus du système de quotas. Le montant des ETS est fixé au niveau européen. En ce qui concerne la taxe carbone, elle cible exclusivement la consommation d’énergie fossile et est imputée lors de l’achat de ces ressources. Elle couvre donc théoriquement 2/3 des émissions humaines. Le montant de la taxe carbone est fixé au niveau national.

Les quotas carbone et la taxe carbone ont le même objectif : réduire les émissions de gaz à effet de serre. Alors, pourquoi utiliser ces deux outils plutôt qu’un seul ?

D’abord, car les quotas carbone découlent d’une logique difficile à appliquer aux particuliers.

Il serait par exemple compliqué de gérer un système de rechargement de carte de débit carbone.

Ensuite, leur utilisation est souvent influencée par des considérations politiques. Si l’on caricature, les partis de droite préféreront un marché du carbone, alors que les partis de gauche privilégieront généralement le principe de la taxe.

Malgré ses nombreux aspects bénéfiques pour l’environnement, la tarification carbone n’est pas une solution miracle, elle comporte des limites théoriques : Le signal prix ne résout pas toutes nos mauvaises habitudes de consommations. C’est une politique universelle qui doit être modifiée selon ses contextes d’application. La tarification carbone incite davantage à l’optimisation d’un système plus qu’à sa transformation totale [5]. Elle est difficile à mettre en place dans un contexte économique concurrentiel comme celui de nos sociétés capitalistes. Mais aussi des limites dans sa mise en application :

L’Europe distribue massivement des quotas carbone gratuit pour éviter le phénomène de « Carbon leakage » (fuite de carbone) : c’est-à-dire une délocalisation des entreprises pour maintenir un avantage compétitif. Heureusement, le MACF (taxe frontalière), prévu pour 2026, vise à résoudre ce problème majeur. Enfin, pour mesurer l’impact réel d’une tarification carbone il faut également comptabiliser les subventions accordées aux énergies fossiles par les différents États (voir la section suivante).

Aujourd’hui, les politiques de fiscalité vertes de la France sont en retard par rapport à d’autres pays européens.

- En France :

- Prix de la tonne de CO2 : 45 €

- ETS : 92 € Subvention énergies fossiles : 3,4 Mds €

- Tarification carbone x Périmètre couvert – Subvention énergies fossiles [6] : environ 10 €

- En Europe :

- Prix de la tonne moyen : 87 €

- Pourcentage d’émissions couvertes : 38 %

Paradoxalement, malgré les nombreux avantages qu’elle présente : incitation positive à la préservation du climat, valeur tutélaire pour la prise de décisions, ou encore le financement de la transition écologique, la taxe carbone reste curieusement peu abordée et relayée dans les sphères militantes écologistes ainsi que dans le débat public. Pourtant, il est plus que jamais essentiel de se conformer aux trajectoires de prix préconisées par de nombreux économistes. L’intégration du coût du carbone dans nos activités économiques est à notre portée et pourrait véritablement changer la donne dans la crise que nous traversons.

[1] Climat : l’inaction coûte plus cher que des mesures fortes, Les Echos, 30/03/21 [2] Rapport du GIEC 2022, chapitre 18 [3] Avis de l’ADEME – La Contribution Climat Solidarité – Avril 2019 [4] Les effets redistributifs de la fiscalité carbone en France, Douenne, 2018 [5] Rosenbloom, D., Markard, J., Geels, F. W., & Fuenfschilling, L. (2020). Why carbon pricing is not sufficient to mitigate climate change—and how “sustainability transition policy” can help. [6] FossilFuelSubsidyTracker.org